La scorsa settimana si è concluso il periodo di offerta per gli investitori retail e istituzionali delle due nuove emissioni di titoli di Stato maltesi (con scadenza 2033 e 2038) e il Tesoro ha pubblicato i risultati preliminari della terza offerta di MGS del 2023.

Come ho affermato nel mio articolo della scorsa settimana, un’analisi dell’assorbimento da parte degli investitori sia retail che istituzionali è molto importante nel contesto del fabbisogno complessivo di prestiti

per quest’anno, che ammonta a 1,6 miliardi di euro, così come la tempistica di quest’ultima offerta così presto dopo l’emissione di 400 milioni di euro del luglio 2023.

Il Tesoro ha annunciato che assegnerà un totale di 303,5 milioni di euro (nominali), restando così al di sotto dell’importo massimo di emissione di 400 milioni

di euro (nominali).

Le sottoscrizioni da parte degli investitori retail sono state pari a circa 81,5 milioni

di euro (nominali). Il Tesoro ha spiegato che l’importo nominale finale che sarà assegnato agli investitori retail (che sarà accettato per intero) per ciascun MGS sarà pubblicato una volta completata la verifica di tutte le richieste.

La richiesta di 81,5 milioni di euro da parte degli investitori retail è un risultato debole. Nelle due precedenti emissioni di MGS di quest’anno, avvenute a febbraio e a luglio, gli investitori al dettaglio hanno sottoscritto ogni volta circa 180 milioni

di euro.

Nel frattempo, l’anno scorso si è registrata una domanda eccezionalmente forte da parte degli investitori retail nell’ottobre 2022, per un totale di 293,4 milioni di euro, quando il Tesoro aveva offerto agli investitori un rendimento del quattro per cento per un titolo a 10 anni. Prima dell’emissione di MGS dell’ottobre 2022, il Tesoro aveva raccolto 57,7 milioni di euro dagli investitori retail nel luglio 2022 ma, all’epoca, i rendimenti erano a livelli molto più bassi di quelli attuali.

Nel comunicato stampa di giovedì scorso, il Tesoro ha anche confermato che assegnerà un totale di 222 milioni di euro (nominali) agli investitori istituzionali. Le statistiche pubblicate dal Tesoro indicano che 217 milioni di euro saranno assegnati agli investitori istituzionali nel MGS 2033 (IV) al 4,00% e solo 5 milioni di euro nel MGS 2038 (II) al 4,30%.

Dall’analisi delle offerte degli investitori istituzionali emergono due risultati interessanti. Nell’obbligazione a 10 anni, il MGS 2033 (IV) al 4%, che ha attirato la maggior parte delle adesioni, il prezzo medio ponderato delle offerte accettate, pari al 98,999% (che si traduce in un YTM del 4,12%), era ben al di sotto del prezzo di offerta fissato per gli investitori retail, pari al 100,75% (che si traduce in un YTM del 3,91%). Le offerte accettate dagli investitori istituzionali nel processo d’asta variavano da un massimo di 101,40% (che si traduce in un rendimento a scadenza del 3,83%) a un prezzo di cut-off del 97,67% (YTM: 4,28%).

Gli investitori istituzionali chiedono chiaramente rendimenti più elevati, il che rappresenta un chiaro segnale per il Tesoro e per gli altri emittenti che cercheranno di attingere al mercato nelle settimane e nei mesi a venire.

L’altra osservazione interessante dell’asta di MGS a 10 anni è che la maggior parte delle offerte accettate, per un totale di 150 milioni

di euro, è stata assegnata a istituti di credito locali. Ciò indica la strategia di alcune banche locali di iniziare ad allungare la durata del loro portafoglio di Treasury al fine di bloccare i rendimenti ai livelli attuali, proteggendosi così da un’eventuale riduzione della linea di deposito da parte della Banca Centrale Europea.

La risposta degli investitori istituzionali nel MGS a 15 anni è stata simile a quella del titolo a 10 anni. Infatti, il prezzo medio ponderato delle offerte accettate, pari a 100,685% (che si traduce in un YTM del 4,24%), era anche ben al di sotto del prezzo di offerta fissato per gli investitori retail, pari a 102,00% (che si traduce in un YTM del 4,12%), mentre il prezzo di cut-off era di 99,50% (YTM: 4,34%).

Gli investitori istituzionali chiedono chiaramente rendimenti più elevati, il che è un chiaro segnale per il Tesoro e per gli altri emittenti che cercheranno di attingere al mercato nelle settimane e nei mesi a venire.

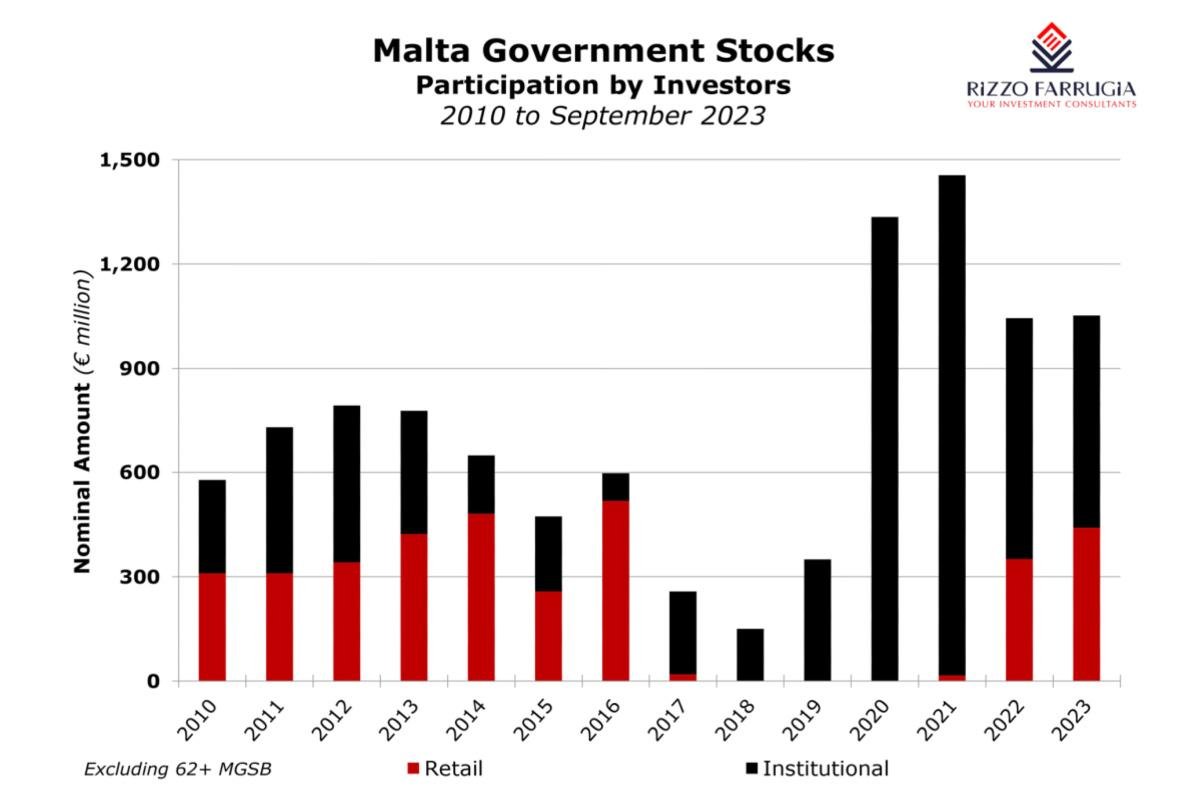

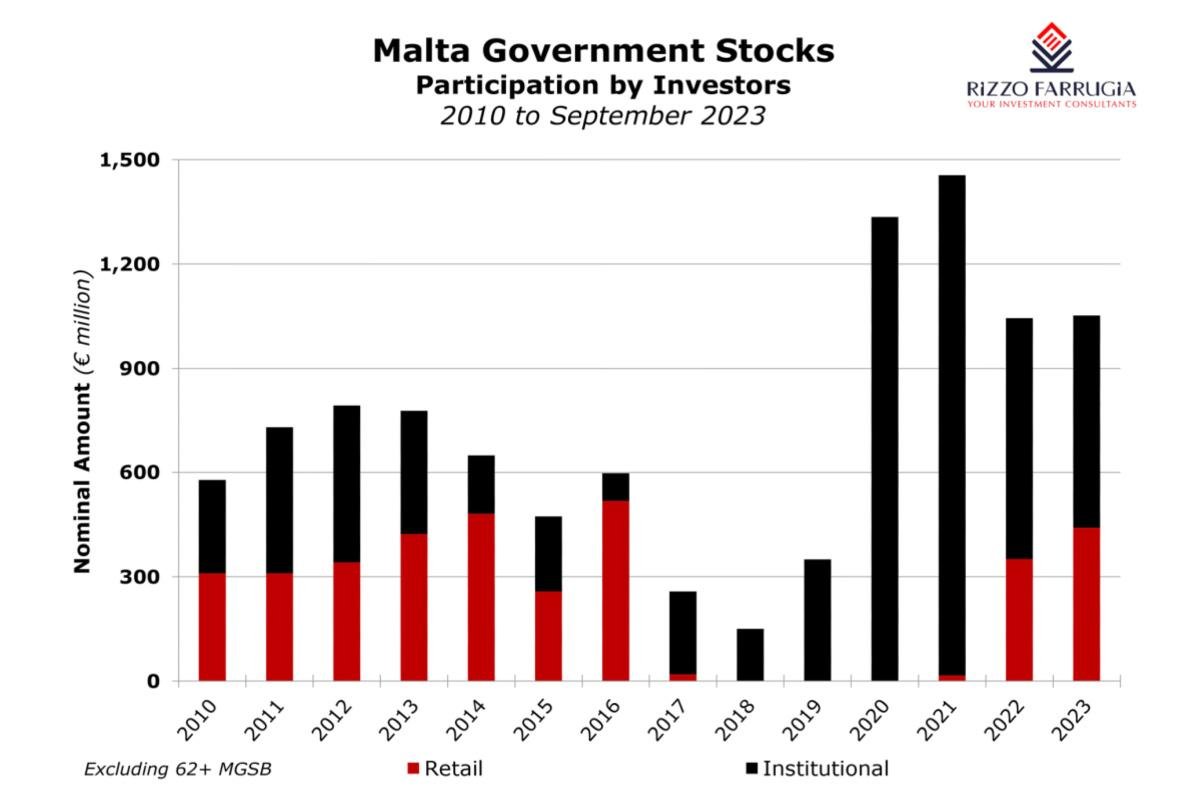

Sebbene la raccolta di 81,5 milioni di euro da parte degli investitori retail la scorsa settimana sia una cifra bassa, questa deve essere analizzata nel contesto dell’importo totale raccolto dagli investitori retail quest’anno. Infatti, l’emissione di MGS al dettaglio nel 2023, pari a 440,7 milioni di euro, è elevata se confrontata con le statistiche degli anni precedenti.

Il record di emissioni di MGS presso gli investitori retail è stato raggiunto nel 2016 con 517,9 milioni di euro, seguito da 481 milioni

di euro nel 2014. In quegli anni, tuttavia, gli investitori al dettaglio stavano beneficiando di guadagni immediati in conto capitale grazie al calo dei rendimenti determinato dal programma di quantitative easing della BCE.

In seguito a quest’ultima emissione di MGS, l’importo totale raccolto finora dal Tesoro in MGS nel 2023 ammonta a 1.052,2 milioni di euro (esclusi i 62 Malta Government Saving Bond), con una partecipazione istituzionale di 611,5 milioni di euro e una sottoscrizione da parte degli investitori retail di 440,7 milioni

di euro.

Alla luce dell’annuncio fatto dal Tesoro all’inizio dell’anno, secondo cui l’importo totale dell’emissione di MGS nel 2023 non supererà 1,6 miliardi

di euro, i funzionari governativi del Tesoro dovrebbero chiarire con urgenza l’importo complessivo rimanente da raccogliere quest’anno. Sia gli investitori privati che quelli istituzionali hanno bisogno di chiarezza sul fabbisogno residuo di fondi entro la fine dell’anno.

Una comunicazione regolare da parte dei funzionari governativi sul fabbisogno complessivo di fondi è importante anche nel contesto dell’elevata emissione di MGS prevista nei prossimi anni in considerazione del deficit fiscale, nonché del rifinanziamento dei rimborsi di MGS. Infatti, le stime finanziarie pubblicate lo scorso anno indicano che dopo l’emissione record prevista di 1,6 miliardi di euro nel 2023, il Tesoro avrà bisogno di altri 1,3 miliardi di euro nel 2024 e di 1,25 miliardi

di euro nel 2025