Economia

L’euro registra una forte ripresa rispetto al dollaro USA

Published

2 anni agoon

Uno dei punti salienti dei mercati finanziari dello scorso anno è stata l’entità della forza del dollaro USA rispetto alla maggior parte delle valute. Per gli investitori maltesi che investono sui mercati globali dei capitali, il tasso di cambio euro/dollaro è una valuta importante da monitorare, poiché influisce sulla performance complessiva di un portafoglio di investimenti con esposizione diretta al mercato azionario statunitense .

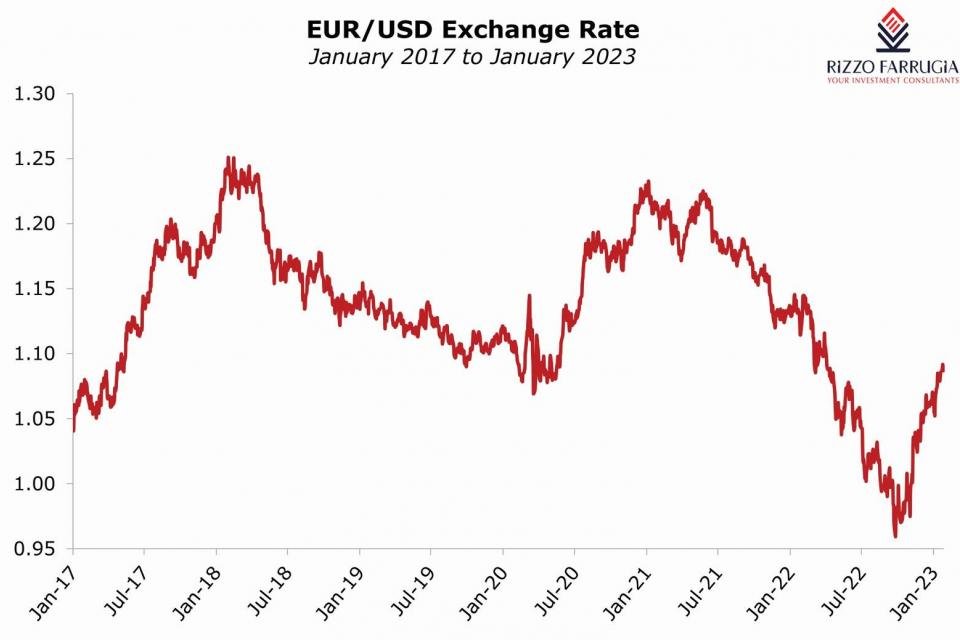

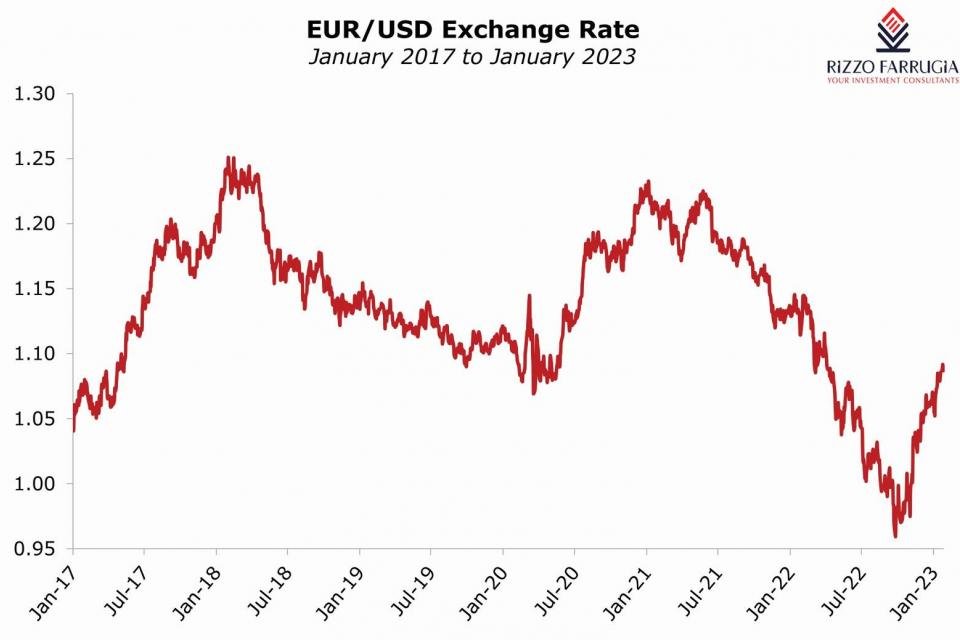

Nel corso del 2022, il dollaro USA ha guadagnato il 5,5% rispetto all’euro, raggiungendo un valore di fine anno di 1,07 dollari. Il dollaro USA si era apprezzato fino a un livello inferiore a USD0,96 alla fine di settembre 2022, quando l’impennata dei tassi d’inflazione ai massimi pluridecennali ha costretto la Federal Reserve a intraprendere la stretta monetaria più aggressiva della sua storia. In effetti, nel 2022 la Federal Reserve ha aumentato i tassi di 75 punti base quattro volte, di 50 punti base due volte e di 25 una volta (nel marzo 2022). In totale, il tasso sui Federal Funds è passato dallo 0,125% di inizio anno al 4,375%.

Da parte sua, la Banca Centrale Europea ha iniziato il suo attuale ciclo di rialzo dei tassi nel luglio 2022, quando ha aumentato i tassi di 50 punti base, facendoli uscire dal territorio negativo per la prima volta dal 2014. Ha poi proseguito con rialzi di 75 punti base a settembre e ottobre e con un ulteriore aumento di 50 punti base a dicembre. L’attuale ciclo di rialzi dei tassi nell’Eurozona è il più rapido dalla nascita della BCE nel 1999.

Il ritardo dell’azione della BCE rispetto alla Fed è stato uno dei motivi del forte apprezzamento del dollaro USA nei confronti dell’euro. Questo è stato amplificato anche dalla chiusura del gasdotto Nord Stream 1 durante l’estate, che ha alimentato il timore che l’area dell’euro avrebbe faticato a sostituire le fonti energetiche russe e ha portato a un’impennata dei prezzi del gas .

Tuttavia, le condizioni climatiche molto miti tra ottobre e dicembre hanno determinato un basso consumo di energia sia da parte delle famiglie che delle fabbriche, riducendo così il rischio di razionamenti energetici. Inoltre, il sostegno fiscale supplementare da parte di vari governi europei per contrastare la crisi energetica, unito alla riapertura della seconda economia mondiale (la Cina), ha indotto molte banche d’investimento a modificare la propria posizione sulle prospettive dell’eurozona.

Nelle ultime settimane si è diffusa la notizia che la principale banca d’investimento statunitense Goldman Sachs non si aspetta più una recessione nell’eurozona nel 2023 e ha alzato le previsioni sul PIL della regione della moneta unica a +0,6% rispetto alla precedente previsione di -0,1%.

Allo stesso modo, la scorsa settimana Deutsche Bank ha rivisto al rialzo le sue previsioni sulla crescita europea, passando dalle aspettative di una contrazione dello 0,5% nel 2023 a un’espansione dello 0,5% .

In sostanza, un’economia dell’eurozona più forte potrebbe potenzialmente consentire alla BCE di aumentare i tassi di interesse in modo più aggressivo nella lotta all’inflazione. Infatti, molti analisti finanziari ed economisti si aspettano che la BCE porti i tassi al 3% a breve, dopo altri due rialzi di 50 punti base ciascuno nelle prossime riunioni di febbraio (oggi) e marzo.

Nel frattempo, si prevede che la Federal Reserve rallenti il ritmo o metta in pausa i suoi rialzi dei tassi, in quanto vi sono chiari segnali di allentamento dell’inflazione negli Stati Uniti. Ciò eliminerebbe un importante vento di coda per il dollaro USA che è stato molto evidente durante la maggior parte del 2022.

Grazie alle prospettive più ottimistiche per l’economia dell’eurozona e al calo dei tassi d’inflazione negli Stati Uniti e in Europa, unitamente alle dichiarazioni di molti membri della BCE secondo cui continuerà ad aumentare i tassi nel corso del 2023, il valore dell’euro ha continuato la sua rapida ripresa dai minimi pluridecennali dello scorso anno.

All’inizio della scorsa settimana l’euro ha toccato un massimo di nove mesi al di sopra di 1,09 dollari, con un recupero di oltre il 14% rispetto al minimo pluriennale di 0,96 dollari raggiunto nel settembre 2022. L’euro si trova quindi al livello più forte rispetto al dollaro USA dal maggio 2022.

La BCE, che lo scorso anno è stata ritardataria nell’aumentare i tassi per contenere l’inflazione, è diventata la più aggressiva delle banche, avvertendo gli investitori che le sue misure di inasprimento continueranno nei prossimi mesi.

Questa settimana, le tre maggiori banche centrali del mondo prenderanno le loro prime decisioni sui tassi di interesse dell’anno. Le decisioni di politica monetaria annunciate dalla Federal Reserve, dalla BCE e dalla Banca d’Inghilterra potrebbero fornire ulteriori indizi sulla direzione futura dei tassi d’interesse e dei movimenti valutari.

La maggior parte dei commentatori di mercato ritiene che la Federal Reserve opterà per un rialzo di un quarto di punto, portando così il tasso dei Fed Funds in una fascia compresa tra il 4,50% e il 4,75%, in presenza di segnali di inflazione in calo rispetto alle aspettative. Un aumento dei tassi di soli 25 punti base sarebbe il più piccolo dal marzo dello scorso anno e un passo indietro rispetto ai forti aumenti a cui la Federal Reserve è stata costretta nel corso del 2022.

Nel frattempo, si prevede che la BCE opti oggi per un aumento di 50 punti base. Nelle ultime settimane, il presidente della BCE Christine Lagarde ha ripetutamente avvertito che gli investitori stanno sottovalutando la propensione della banca a controllare l’inflazione.

Per quanto riguarda la traiettoria futura del tasso di cambio EUR/USD, è probabile che il dollaro USA scenda ulteriormente se continuiamo ad assistere a una combinazione di miglioramento delle condizioni economiche nel resto del mondo e a un continuo calo dell’inflazione negli Stati Uniti che consentirebbe alla Federal Reserve di rallentare il ritmo dei rialzi dei tassi senza compromettere indebitamente la crescita . Ciò sarebbe favorevole per quegli investitori che intendono aumentare la loro esposizione al mercato finanziario statunitense dopo l’inizio d’anno molto positivo per le azioni USA.

Rizzo, Farrugia & Co. (Stockbrokers) Ltd, “Rizzo Farrugia”, è un membro della Borsa di Malta e ha ottenuto la licenza dalla Malta Financial Services Authority. La presente relazione è stata redatta in conformità ai requisiti di legge. Non è stato divulgato alla/e società qui menzionate prima della sua pubblicazione. Si basa esclusivamente su informazioni pubbliche ed è pubblicato esclusivamente a scopo informativo e non deve essere interpretato come una sollecitazione o un’offerta di acquisto o vendita di titoli o strumenti finanziari correlati. L’autore e le altre persone interessate non possono negoziare i titoli a cui si riferisce il presente rapporto (ad eccezione dell’esecuzione di ordini di clienti non richiesti) fino a quando i destinatari del presente rapporto non abbiano avuto una ragionevole opportunità di agire in tal senso.

Rizzo Farrugia, i suoi amministratori, l’autore della presente relazione, altri dipendenti o Rizzo Farrugia per conto dei suoi clienti, detengono partecipazioni nei titoli qui menzionati e possono in qualsiasi momento effettuare acquisti e/o vendite su di essi in qualità di mandante o agente, e possono anche avere altri rapporti d’affari con la/e società . I mercati azionari sono volatili e soggetti a fluttuazioni che non possono essere ragionevolmente previste. I risultati passati non sono necessariamente indicativi di quelli futuri. Né Rizzo Farrugia, né alcuno dei suoi amministratori o dipendenti si assumono alcuna responsabilità per eventuali perdite o danni derivanti dall’uso di tutto o parte di esso e non viene fornita alcuna dichiarazione o garanzia in merito all’affidabilità delle informazioni contenute nel presente rapporto.

You may like

-

Giacomo Marabiso: “Singapore, il mercato ideale per le imprese bresciane”

-

Crisi monetaria: riduzione drastica nelle operazioni della BCE e nuove aste di buoni del tesoro

-

Ministero italiano dell’Economia e delle Finanze colloca il 2,8% del capitale sociale di Eni S.p.A. per circa 1,4 miliardi di euro

-

Riusciranno Fearne e Scicluna a mantenere le loro cariche europee?

-

Rapporto sul mercato monetario per la settimana conclusa il 26 aprile 2024

-

Analisi finanziaria: Il mercato azionario in epoca pre-COVID

Offerte PAVI-PAMA settimana dal 3 al 9 marzo

Nando Sorbello: Italia e Malta unite dallo sport

40 maratone in 40 giorni: l’incredibile impresa di Richard Whitehead

Sport e musica: la doppia passione senza limiti di Edit Filo

Scopri le straordinarie offerte Lidl Malta dal 3 al 9 marzo