Business

Analisi finanziaria: Previsioni iniziali per il 2024

Published

8 mesi agoon

A poche settimane dalla fine del 2023, molte banche d’investimento internazionali hanno iniziato a pubblicare le loro previsioni iniziali per il prossimo anno.

il 2023 può essere meglio descritto come un anno in cui l’entità dei rialzi dei tassi d’interesse ha sorpreso molti economisti e banche d’investimento, dato il persistere di alti livelli d’inflazione. Nonostante questo importante vento contrario, i mercati azionari si sono ripresi dalla forte flessione del 2022. Infatti, l’indice S&P 500 ha registrato un rally di oltre il 15% quest’anno, anche se questo è stato principalmente guidato dai cosiddetti ‘magnifici 7’ (Amazon, Apple, Alphabet, Meta, Microsoft, NVIDIA e Tesla) come risultato dell’entusiasmo per l’intelligenza artificiale (AI).

Collettivamente, queste sette aziende hanno generato rendimenti spettacolari durante l’anno e un indice che misura la loro performance mostra guadagni da un anno all’altro di poco superiori al 100%. Poiché queste sette società rappresentano quasi il 30% dell’indice complessivo S&P 500, il forte rialzo dei loro prezzi azionari ha spinto l’indice di riferimento statunitense a guadagni a due cifre quest’anno, non lontano dal massimo storico di 4.800 punti raggiunto nel gennaio 2022.

L’importanza della performance delle aziende tecnologiche per i movimenti complessivi dei mercati azionari si evince dall’indice Nasdaq 100, che è in crescita del 40% da un anno all’altro. Nonostante la forte sovraperformance delle aziende tecnologiche statunitensi, anche le azioni europee hanno registrato una performance positiva nel 2023, con l’Euro Stoxx 50 in rialzo del 15% circa finora.

I mercati obbligazionari hanno registrato una performance negativa per il secondo anno consecutivo, alla luce del consistente aumento dei tassi di interesse per 11 volte consecutive, con il tasso sui Federal Funds salito al 5,5% dalla fine di luglio (il livello più alto dal 2001) e il tasso sui depositi della Banca Centrale Europea (BCE) salito al 4% da settembre.

Inoltre, i recenti commenti delle principali banche centrali, secondo cui in futuro i tassi resteranno ‘più alti più a lungo’, hanno portato i rendimenti a nuovi massimi pluriennali qualche settimana fa.

Il rendimento del Tesoro USA a 10 anni è balzato da un minimo del 2023 di circa il 3,3% ad aprile al 5% a fine ottobre – il livello più alto da prima della crisi finanziaria globale del 2008. Allo stesso modo, in Europa, il rendimento del bund tedesco a 10 anni ha recentemente toccato il 3% – il livello più alto da oltre 10 anni.

I movimenti dei tassi di interesse da parte delle principali banche centrali avranno senza dubbio un impatto sulla performance dei mercati azionari

Tuttavia, la pubblicazione di numeri sull’inflazione migliori del previsto negli Stati Uniti all’inizio del mese, che hanno mostrato che l’inflazione core è aumentata al ritmo annuale più lento dal settembre 2021, ha fornito forti segnali che la Federal Reserve molto probabilmente non perseguirà ulteriori rialzi dei tassi. I mercati azionari hanno registrato un’impennata dopo la pubblicazione di questi dati importanti, mentre i rendimenti obbligazionari sono scesi notevolmente, segnalando un aumento dei prezzi delle obbligazioni. Infatti, il rendimento del Tesoro a 10 anni negli Stati Uniti è sceso al di sotto del livello del 4,4%, rispetto al massimo pluridecennale di poco più del 5% di poche settimane fa, mentre in Europa il rendimento del bund tedesco a 10 anni è sceso al di sotto del livello del 2,5%, che rappresenta una forte flessione rispetto al recente massimo pluriennale del 3%.

L’ultimo rapporto sull’inflazione negli Stati Uniti ha modificato le aspettative sui movimenti della politica monetaria nei prossimi mesi che, come ho affermato in uno dei miei recenti articoli, rimane uno dei driver più importanti per tutte le classi di asset. Infatti, molti economisti hanno modificato le loro opinioni sia sulla tempistica dei tagli iniziali dei tassi di interesse da parte delle principali banche centrali, sia sul numero di tagli che verranno annunciati nel corso del 2024.

Negli Stati Uniti, la tempistica del primo taglio dei tassi di interesse è stata anticipata a maggio 2024. Alcuni analisti prevedono che la Federal Reserve annuncerà quattro tagli dei tassi nel 2024, con un taglio totale del tasso sui Federal Funds di 225 punti base, al 3,25% dal livello attuale del 5,5%. Una banca importante, in particolare, prevede un allentamento più aggressivo della politica monetaria statunitense, con un obiettivo di fine anno 2024 per il tasso sui Federal Funds di solo il 2,75%. Se la Federal Reserve dovesse adottare tale politica, ci si aspetterebbe una forte performance del mercato obbligazionario statunitense, in quanto si prevede che il rendimento del Tesoro USA a 10 anni scenda al 3,7% entro la fine del 2024.

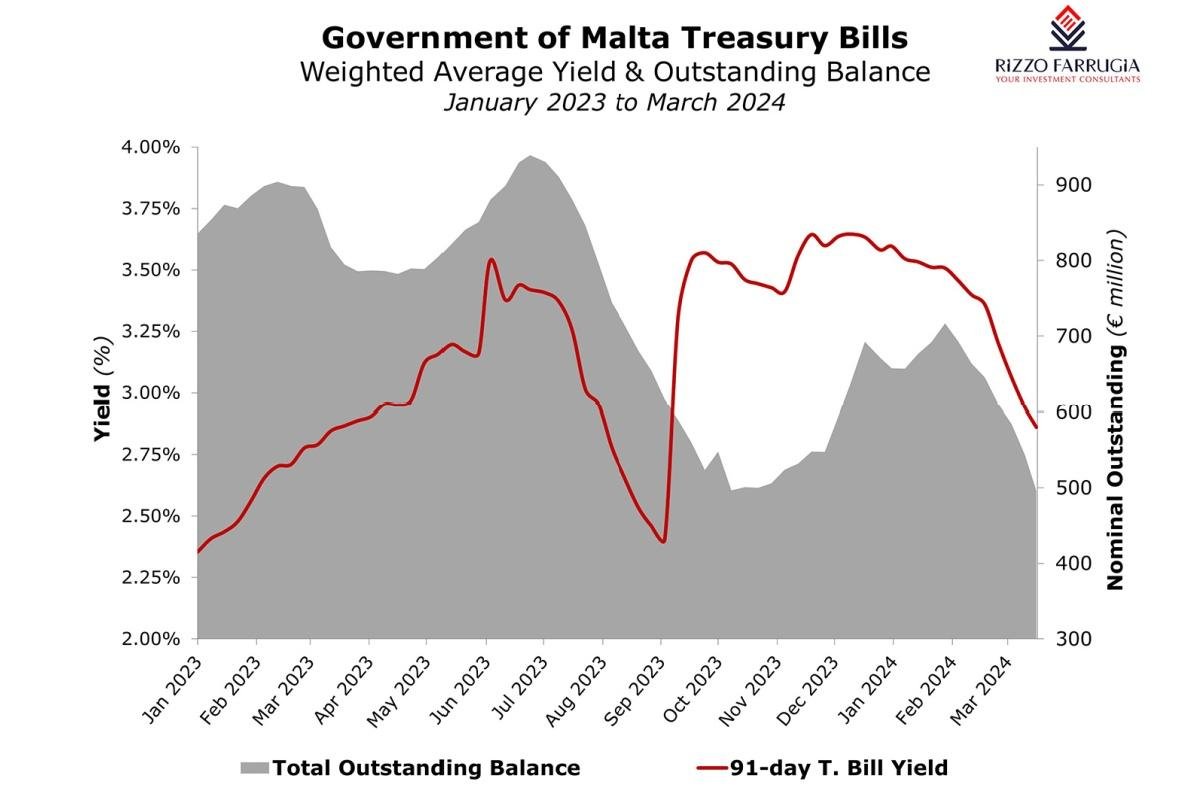

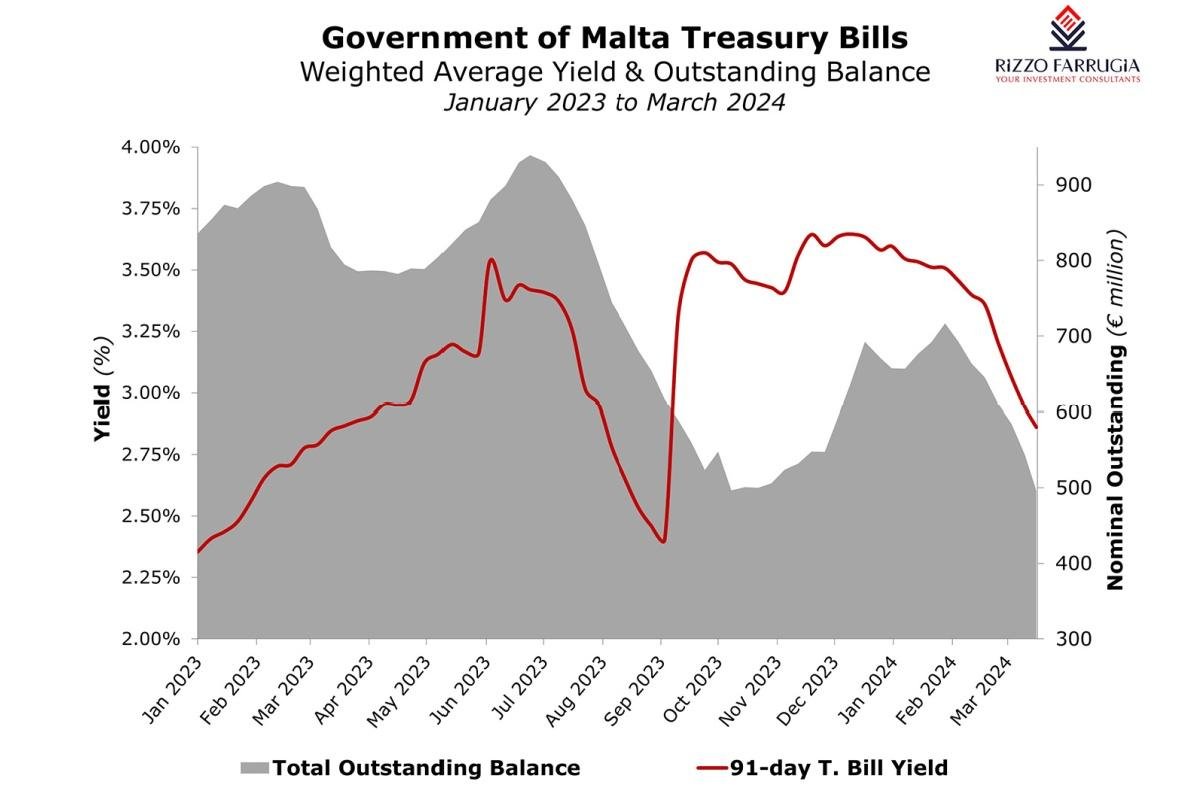

Si prevede che la BCE annuncerà tagli dei tassi per un totale di 100 punti base nel 2024, facendo scendere il tasso di deposito al 3%. Una banca d’investimento in particolare ha sostenuto che la BCE potrebbe iniziare l’allentamento della politica monetaria prima della Federal Reserve, il che potrebbe causare un calo dei rendimenti europei prima di quelli statunitensi. Si prevede che il rendimento delle obbligazioni decennali dell’Eurozona si ridurrà verso il livello del 2,3% entro la fine dell’anno, il che implicherebbe una ripresa dei prezzi delle obbligazioni, comprese le azioni governative di Malta, che generalmente si muovono in tandem con le variazioni dei rendimenti delle obbligazioni dell’Eurozona.

I movimenti dei tassi di interesse da parte delle principali banche centrali avranno senza dubbio un impatto anche sulla performance dei mercati azionari. Alcune importanti banche d’investimento prevedono un altro anno forte nel 2024 per il mercato azionario statunitense. Alcune si aspettano che l’indice S&P 500 raggiunga il record di 5.000 punti (il precedente massimo era di 4.796,56 punti il 3 gennaio 2022), mentre due banche d’investimento sono ancora più rialziste e sembrano concordare sul fatto che l’indice S&P 500 salirà a 5.100 punti entro la fine del 2024, il che implica un potenziale rialzo di oltre il 12% rispetto ai livelli attuali.

Sebbene le prospettive rimangano ancora molto incerte, nelle ultime settimane è diventato evidentemente chiaro che la minaccia dell’inflazione sta passando più rapidamente di quanto suggerito dalle banche centrali e, di conseguenza, il ciclo di inasprimento della politica monetaria si è praticamente concluso in varie parti del mondo. È anche probabile che l’inizio del successivo allentamento della politica monetaria sia più vicino di quanto le banche centrali stiano attualmente indicando.

Le prossime letture sull’inflazione e le dichiarazioni dei funzionari delle banche centrali continueranno ad avere implicazioni importanti e ampie per tutte le classi di asset, soprattutto se le banche centrali taglieranno i tassi in misura maggiore di quanto attualmente previsto dal mercato.

In questo contesto, alcune società di gestione patrimoniale globale stanno incoraggiando gli investitori a considerare di ‘bloccare’ i rendimenti relativamente elevati attualmente disponibili in varie valute, in previsione di una riduzione dei rendimenti obbligazionari il prossimo anno.

Rizzo, Farrugia & Co. (Stockbrokers) Ltd, ‘Rizzo Farrugia’, è un membro della Borsa Valori di Malta ed è autorizzato dalla Malta Financial Services Authority. Questa relazione è stata preparata in conformità ai requisiti di legge. Non è stata divulgata alla/e società qui menzionate prima della sua pubblicazione. Si basa esclusivamente su informazioni pubbliche ed è pubblicato esclusivamente a scopo informativo e non deve essere interpretato come una sollecitazione o un’offerta di acquisto o vendita di titoli o strumenti finanziari correlati. L’autore e le altre persone interessate non possono negoziare i titoli a cui si riferisce il presente rapporto (ad eccezione dell’esecuzione di ordini di clienti non richiesti) fino a quando i destinatari del presente rapporto non avranno avuto una ragionevole opportunità di agire in tal senso. Rizzo Farrugia, i suoi direttori, l’autore di questa relazione, altri dipendenti o Rizzo Farrugia per conto dei suoi clienti, detengono partecipazioni nei titoli qui menzionati e possono in qualsiasi momento effettuare acquisti e/o vendite su di essi in qualità di mandante o agente, e possono anche avere altre relazioni commerciali con la/e società. I mercati azionari sono volatili e soggetti a fluttuazioni che non possono essere ragionevolmente previste. Le performance passate non sono necessariamente indicative dei risultati futuri. Né Rizzo Farrugia, né alcuno dei suoi direttori o dipendenti si assumono alcuna responsabilità per eventuali perdite o danni derivanti dall’uso di tutto o parte di esso e non viene fornita alcuna dichiarazione o garanzia in merito all’affidabilità delle informazioni contenute in questo rapporto.

© 2023 Rizzo, Farrugia & Co. (Stockbrokers) Ltd. Tutti i diritti riservati.

You may like

-

Ministero italiano dell’Economia e delle Finanze colloca il 2,8% del capitale sociale di Eni S.p.A. per circa 1,4 miliardi di euro

-

Analisi finanziaria: Il mercato azionario in epoca pre-COVID

-

Analisi finanziaria: L’emissione di T-Bill di Malta scende a meno di 500 milioni di euro

-

Analisi finanziaria: Da “Magnifici Sette” a “Granolas”

-

Analisi finanziaria: Il dibattito sul libero flottante

-

Ministero dell’Economia Emette Nuovi BOT: Opportunità di Investimento per il 2024″

Parigi: 7.000 atleti sfidano la pioggia per un’apertura olimpica mai vista

Sinead O’Connor: la controversa statua ritirata dopo un giorno!

Sovraqualificati e sfruttati: il dramma dei lavoratori stranieri a Malta

Deficit fuori controllo: l’UE colpisce Malta con misure drastiche

Malta in tumulto: richiesta riforma elettorale e scandalo trasparenza politica!